10年后,面对浙江国祥在IPO前夜被紧急叫停时,陈天麟是否会回忆起那个遥远的日子,他将国祥制冷的未来交给了多年心腹陈根伟。卖壳16亿远走英伦的陈天麟或许懊悔不已,他当年急于甩手的烫手山药,能凭借近百亿的发行估值再次成为A股的“焦点”。

在公众和媒体不断质疑之下,浙江国祥上市进程在IPO前夜被紧急叫停。围绕着浙江国祥上市的诸多疑问,正越来越多。历史ST公司退市资产二次上市、发行价高昂,券商入股在先,巨额承销费在后,公募基金拿基民的钱抬高报价等问题,让在萎靡市场中备受煎熬的二级市场股民愈发不满。

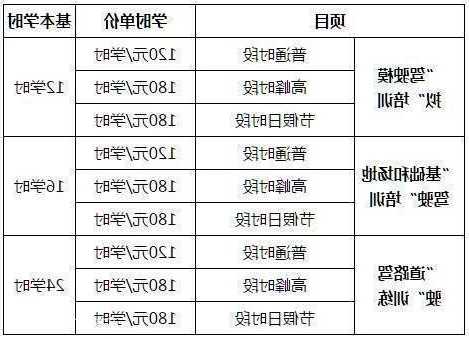

浙江国祥原募资7.37亿元,但在诸多力量合力推动下,最终募资额高达23.84亿元,超募约16亿元。浙江国祥的发行市值也将达到95亿元。要知道,2022年浙江国祥扣费后的净利润只有1.86亿元,市盈率高达51.29倍。这意味着,按照目前的盈利水平,浙江国祥要50年才能赚到100亿。

更离谱的是,浙江国祥的基础资产是公司大股东陈根伟夫妇10年花8000万元收购的,其中,陈根伟夫妇自有资金仅1100万元,其余资金都是拆借来的。换句话说,十年时间,陈根伟夫妇用1100万元撬动了一笔近百亿元的IPO生意,收益高达863倍!

实际上,在浙江国祥此次95亿元天价IPO引发舆论哗然之前,这家公司已经在资本市场上先后两次成为资本大鳄的和上市工具,陈根伟夫妇不过是青出于蓝而胜于蓝,追随了前老板陈天麟的步伐,只是,陈根伟夫妇的胃口更大,试图收割的韭菜更多而已。

在这个过程中,监管当然也注意到了。2015年8月,浙江国祥曾挂牌新三板,一年以后,浙江国祥终止新三板挂牌,开始冲刺科创板。但在这里,浙江国祥显然遇到了一些困难。2021年7月,浙江国祥撤回申请文件,又开始转战上交所主板。这一次,浙江国祥的运气比较好,一路顺利过关。

浙江国祥制冷从2003年在A股主板上市,过去二十年,已经更换了三位控制人(上市公司及主营业务) ,从首位创始人陈和贵及陈天麟父子,到华夏幸福的王文学,再到国祥制冷前董秘陈根伟,浙江国祥制冷的中央空调业务以及它自身的上市公司壳,让三位资本市场玩家赚得盆满钵满,但是,他们给予A股投资人的回报却少得可怜。简言之,浙江国祥制冷发展史,就是一家壳公司,10年“美妆术”,资本大鳄轮流上阵割韭菜的故事。

这个故事里的首任赢家就是陈天麟。

卖壳***陈天麟

这里有必要先回顾下浙江国祥的早年历史。

浙江国祥制冷全称是浙江国祥制冷工业股份有限公司,由陈天麟及其父亲陈和贵1993年创立于浙江上虞,该公司一度成为大陆最大户式中央空调和最大风冷式热泵机组及螺杆式冰水机组制造厂商,也是全球三大列车空调制造厂商之一。2003年12月,浙江国祥制冷在上交所上市,是国内首家A股上市的台资企业,代号600340。陈和贵及陈天麟父子通过此次IPO融资2.73亿元。

但是,在浙江国祥制冷A股上市的2003年,浙江国祥制冷一度陷入财务困境。这源于1999年的亚洲金融风暴,陈和贵在台湾的公司亏损巨大,而且无法从银行拿到贷款。陈和贵回忆说,“当时,国祥公司的财务困难得几乎是十个瓶子只有六个盖,根本挪不过来。”而2003年的上市让浙江国祥制拿到充足的资金,令其起死回生。

不过,上市后的浙江国祥业绩并不好。2003年和2004年,公司净利润分别为2162万元和1125万元。在激烈的价格战下,2005年开始,浙江国祥开始出现亏损。2005年-2008年,浙江国祥净利润分别为-2319万元、749万元、-3117万元、-3853万元。

2006年,陈和贵与儿子陈天麟签署股权转让协议,以2700万元的价格将自己持有的27%的上市公司股份全部转让给后者,将大陆业务全权交给了陈天麟。但陈天麟显然也无心恋战,他利用A股上市公司壳紧俏的特点,打起了卖壳走人的主意。

2009年 4月 30 日,国祥制冷因两年连续亏损被上交所实施退市风险警示,股票简称“*ST国祥”。2009年6月22日,国祥制冷控股股东与实际控制人陈天麟与幸福基业签订《股份转让协议》,约定陈天麟将所持国祥制冷21.31%的股份,即3096万股转让给幸福基业,对价为2.2亿元。同时,陈天麟辞去董事长一职,由当时的董秘陈根伟接任。

2009年7月9日,国祥制冷公告《重大资产置换及发行股份购买资产暨关联交易预案》,拟以重大资产置换及向幸福基业发行股份购买资产的方式,将其现有全部资产、负债置出,同时注入幸福基业持有的房地产开发和区域开发业务资产。

2011年9月,浙江国祥将其全部资产及负债置出,同时注入华夏幸福持有的京御地产100%股权。其中,浙江国祥置出资产的评估净值为2.66亿元,注入资产的评估净值为16.69亿元,置换资产差额为14.04亿元。差额部分由国祥制冷以每股3.95元的价格向幸福基业发行3.55亿股股份补足。

至此,陈天麟成功卖壳。2010年3月,陈天麟***英国的手续完成,随后,他和原来的下属、老乡陈根伟签订了《权利义务转让协议》,由陈根伟代为履行《过渡期间合作协议》 的相关权利义务。

陈天麟卖壳2.2亿元,以及过去十年以顾问费的名义向陈根伟收取了合计近2000万元的费用(实际是根据2010年国家新规,陈天麟转让个人股权应缴纳2000万元个人所得税,陈天麟不甘心,要求华夏基业补偿,这笔费用最终由华夏基业经陈根伟间接支付。详情见浙江国祥上市回复函披露信息。),陈天麟合计2.4亿元,

王文学“幸福”130亿

当然,和借壳浙江国祥的华夏幸福实际控制人王文学相比,陈天麟只能是资本市场的水果刀,王文学才是擅长资本运作、挥舞大镰刀割韭菜的高手。

2011年9月,国祥制冷重大资产重组完成,正式更名为华夏幸福(600340.SH),王文学的华夏幸福完成借壳上市。

王文学的发家经历和他的名字一样充满了文学色彩。王文学最早在廊坊市委党校附近开火锅店,后来又干上了给楼堂馆所装修的生意。1998年,王文学决定正式转型房地产开发,成立了华夏幸福。一开始,王文学从事开发商品住宅,后来,在高人指点下,王文学做起工业园区生意,并在2002年与当地签署了固安产业园区开发协议。

“固安模式”是王文学房地产事业的转折点。华夏幸福与固安县签署了60平方公里、期限50年的开发协议。借助产业园区开发的模式,王文学拿到了大量廉价的配套住宅用地,从而将住宅地产生意做的越来越大。2007年,华夏幸福开始将该模式***到环京地区的河北大厂、香河和怀来,2010年后进一步扩张至长三角、粤港澳、郑州、西安和成都等地。

2011年上市后,华夏幸福扩张加快。2016年,随着环京楼市价格飞涨,王文学迎来了事业的高光时刻,华夏幸福迅速成为国内房地产企业前十名。当年,王文学以238亿元的身家跻身福布斯中国富豪榜第35位,成为河北首富。

但是,好景不常。2017年,环京限购政策出台,华夏幸福销售热度不再,资金链开始紧张。2021年2月,华夏幸福首次承认债券违约。***息显示,截止到2021年9月底,华夏幸福的总债务达3800多亿元,账上资金只有144亿元,;截至2021年12月末,华夏幸福累计未能如期偿还的债务本息高达1078亿元。

华夏幸福债务压顶,股价低迷,市值也只剩下79亿元,和最高市值1400多亿相比,下跌94%。但华夏幸福暴雷,丝毫不影响王文学个人通过股市致富。

胡润研究所在2019年底发布了一份《企业家30强》榜单,其中王文学力压许家印和孙宏斌,以131亿元位列榜首。

事实证明,身为老板的王文学最了解华夏幸福。2017年3月,华夏幸福触及历史高位。而持有华夏幸福基业84.5%股份的王文学从2017年上半年开始不断减持。除了减持外,华夏幸福还从股市融资近80多亿元。除了2011年借壳上市融资14亿外,2016年,华夏幸福增发股份3.09亿股,募集资金高达69亿元。

1100万回报高达863倍

和王文学同时从浙江国祥获益的另一位资本玩家就是目前坐在火山口上的浙江国祥大股东陈根伟夫妇。

陈根伟自19年起即任职于原上市公司,历任品保部科长、董事会秘书、董事等职。2009年6月,原上市公司董事长陈天麟辞去国祥制冷董事长,由陈根伟担任国祥制冷董事长及总经理。2012年9月21日,国祥有限股东幸福基业决定,将其持有的国祥有限100%股权以8000万元的价格转让给国祥控股。至此,国祥有限股东变更为国祥控股,实际控制人为陈根伟、徐士方夫妇。

陈根伟接手原浙江国祥的商用中央空调业务后,原本亏损的业务出现了较大起色。2014年-2016年,公司净利润维持在4000万元左右;值得注意的是,2015年浙江国祥曾挂牌新三板,一年以后,浙江国祥终止新三板挂牌。2016年底,浙江国祥又递交了A股招股书。2018年1月,浙江国祥主动撤回了IPO申请。

值得注意的是,从新三板摘牌后的两年,也就是2017年和2018年,浙江国祥的业绩变差了。这两年浙江国祥的净利润分别为2942万元和732万元。但从2019年开始,浙江国祥的业绩再次扭转,且越来越好。而2020年11月25日,浙江国祥再次递交了招股书,这一次,浙江国祥冲刺的是科创板。2021年7月,浙江国祥再次撤回申请文件,又开始转战上交所主板。

在这个过程中,浙江国祥和陈根伟看上去就像一个在里玩碰运气的游客一样,把国内所有能上市的场所都尝试了一遍,手气不好就尝试下一台机器,最终,陈根伟在上交所主板遇到了好运气,中了大奖。

事实证明,陈根伟夫妇的不懈努力获得了丰厚回报。

浙江国祥最初募资7.37亿元。但根据最终发行价和发行数量,陈根伟将募资23.84亿元,超募约16亿元。按照发行后总股本计算,浙江国祥IPO市值约95亿元。

这个IPO估值高得不合常理。招股书显示,浙江国祥2020年、2021年、2022年营收分别为10.18亿元、13.4亿元、18.67亿元;净利分别为1.21亿元、1.15亿元、2.62亿元;扣非后净利分别为99万元、1.01亿元、1.86亿元。由此可知,浙江国祥按照2022年计算的市盈率高达51倍。

作为一家生产销售商用中央空调的二三线公司,浙江国祥不仅远远落后于国内的商用空调巨头格力电器、美的、海尔,与国际巨头大金、日立、麦克维尔、东芝等更是差距悬殊。然而,格力电器的市盈率为8倍,海尔电器市盈率为12倍,大金工业的市盈率也只有23倍。

如果按照近百亿的市值上市,陈根伟夫妇将成为最大赢家。按照陈根伟夫妇持有上市公司65.33%股权计算,两人身家将高达62亿元。

但是,陈根伟、徐士方2012年向幸福基业支付8000万元收购国祥有限 100%股权,其资金来源中,实际只有1100万元为自有资金,另外的部分均为拆借所得。

由此计算,过去十年内,陈根伟、徐士方仅用1100万元就撬动了一桩价值近100亿的IPO生意,而两人的账面获达62亿元,增值了863倍。

除了A股,陈根伟、徐士方夫妇在哪里还能实现这样的神话?

陈根伟、徐士方夫妇除了试图通过上市攫取几十亿财富外,根本没曾想过回报二级市场股东。招股书显示,早在上市前,陈根伟就操纵浙江国祥大额分红,将公司利润瓜分大半。2017年至2020年6月末,浙江国祥共累计分红1.39亿元,按照陈根伟夫妇65.33%股权计算,夫妻二人共获得超过9千万分红。而截至2022年末,浙江国祥账上的现金及现金等价物只有7766万元。

这样一家公司,竟然能顺利获得通行证,进入A股肆意收割散户,背后的机制是否合理?对所有二级市场投资人是否公平?这值得所有人反思。

新经济IPO查阅了浙江国祥在上交所科创板和上交所主板的所有招股文件及问询函,发现两份问询函涉及的问题并不相同,科创板问询函触及了抽屉协议、实际控制人等极为敏感的问题,而浙江国祥的回复并不充分。而在后来的上交所主板问询函中,涉及的大多是常规问询。这份问询函含金量相比科创板问询函显然是逊色的,对于公众关注的很多问题并没有提出进一步的追问。

新经济IPO也注意到,10月7日晚,上交所发布公告称,针对近期有自媒体关注浙江国祥存在同一资产二次上市、发行定价较高等情况,上交所在审核中已予以关注,进行了专门问询。目前,浙江国祥已暂停IPO发行程序。上交所将针对自媒体反映情况,对浙江国祥开展一次专项核查。

这份回应说明,上交所也意识到,此前的问询是不足的,浙江国祥这家公司由于历史问题比较多,此次仓促上市存在诸多疑点。监管部门紧急刹车也是对投资人、对资本市场负责的举动。接下来,浙江国祥有必要针对公众和市场的关切和疑问,给出更为充分的信息披露和说明。